韓国証券市場を除く日本、特に高率関税の直接的対象国である中国の証券市場さえもトランプリスクにもかかわらず上昇するアイロニーな現象が現れている。トランプは来年1月に大統領に就任する予定なので、リスクがまだ現実化していない側面もあるが、韓国証券市場だけがトランプリスクに覆われているようだ。

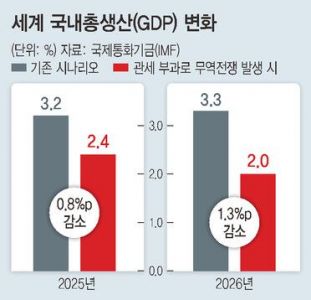

その理由としては、ある程度差別化された「リスク防御力」が挙げられる。中国はすでに大規模な通貨および財政浮揚策を実施または準備中だ。深刻な内需不振からの脱皮が一次的な目的だが、トランプ関税の衝撃にも備える意図と読み取れる。何より財政浮揚策が相当な規模で推進される可能性がある。60%の高率関税が現実化する場合、2025年の中国の成長率が今年の半分の水準にとどまる可能性があり、先制的に景気防御に乗り出したという話だ。

日本の場合は、スーパー円安と外交力が防御幕の役割を果たしている。大統領選挙以前からトランプリスクでドルが強気を見せ、円の価値が再び大幅に下落した。円相場が150円台に再進入する「スーパー円安」局面に回帰し、関税リスクを相当部分相殺させる効果がすでに現れたわけだ。また、日本の主要な大企業の大半が米国内の生産基盤を持っている点もトランプリスク緩衝の役割を果たしている。その他に安倍首相時代からトランプと緊密な関係を維持するなど外交力も日本経済が持つ主要防御力だ。

韓国はいろいろな面で防御力が堅固でない。まず、自主的な景気防御または浮揚能力が脆弱だ。通貨政策は家計負債リスクに足を引っ張られている。FRBが0.75ポイントの政策金利を下げる間に、韓国の基準金利は0.25ポイントの引き下げに止まっている。第3四半期の韓国の国内成長率がショックを記録したにもかかわらず、金融安定リスクによって攻撃的な基準金利引き下げが難しい。健全な財政基調のため、財政政策の転換も期待しがたい。

この他にも日本のように通貨価値を大幅に切り下げる政策推進も資金離脱問題などで限界がある。景気防御のための政策がすべて足を引っ張られているわけだ。さらに、関税リスクと共に韓国の主力産業である自動車および二次電池業種の場合、バイデン政策の廃棄または縮小にもさらされている。

https://www.hani.co.kr/arti/economy/economy_general/1166769.html

日本も中国も上がっているのに…トランプリスクを迎えた韓国証券市場

11

ツイートLINEお気に入り 9

9 0

0